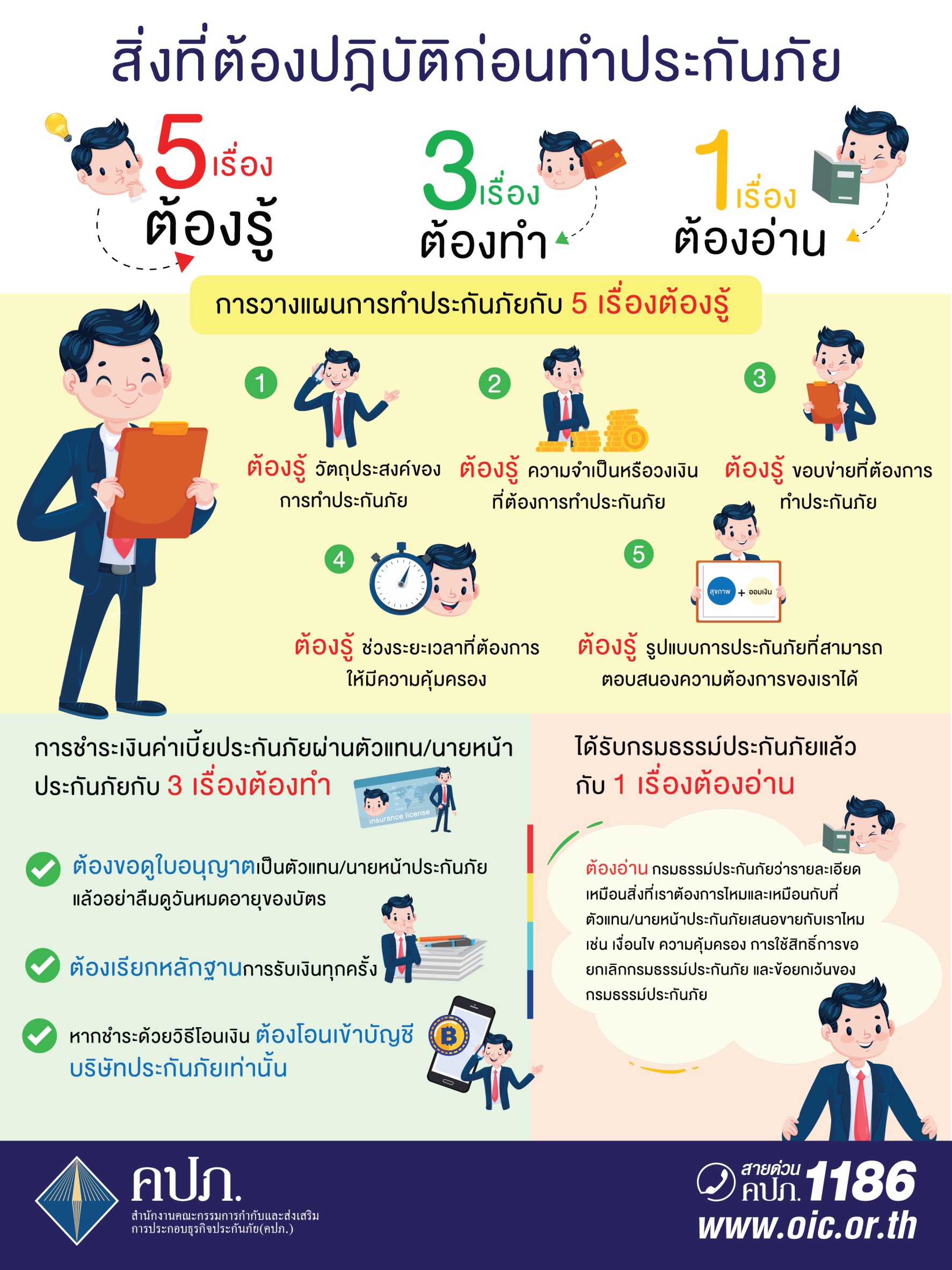

ดร.สุทธิพล ทวีชัยการ เลขาธิการคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) เปิดเผยว่า ปี 2564 เป็นปี “แห่งความท้าทายและการเปลี่ยนแปลงอย่างแท้จริง” เศรษฐกิจและสังคมไทยกําลังเผชิญกับความท้าทายในหลายมิติ สภาพเศรษฐกิจที่ถดถอย การเปลี่ยนแปลงทางด้านสังคม การเปลี่ยนแปลงทางพฤติกรรมของผู้บริโภค และความเสี่ยงใหม่ที่รุนแรงขึ้นรวมถึงการแพร่ระบาดของ COVID-19 ที่ส่งผลกระทบต่อระบบเศรษฐกิจและสุขภาพของประชาชนในวงกว้าง อีกทั้งยังคงขยายต่อเนื่องไปในปี 2565 ธุรกิจประกันภัย ก็ได้รับผลกระทบในหลายมิติเช่นกัน เห็นได้จากการขยายตัวเพียงเล็กน้อยของเบี้ยประกันภัย ทั้งธุรกิจประกันชีวิตและประกันวินาศภัย รวมทั้งกรณีการถูกเพิกถอนใบอนุญาตการประกอบธุรกิจประกันวินาศภัย ขณะที่การทดสอบภาวะวิกฤตล่าสุด ยังคงไม่พบความเสี่ยงในเชิงระบบประกันภัยในภาพรวม ซึ่งแสดงให้เห็นว่าระบบประกันภัยไทยยังมีความแข็งแรงในเชิงระบบ และสามารถตอบสนองกับความเสี่ยงและเหตุการณ์ที่เปลี่ยนแปลงได้อย่างรวดเร็วและทันท่วงที ตลอดจนประชาชนหันมาให้ระบบประกันภัยเพื่อการบริหารความเสี่ยงมากขึ้น

เลขาธิการ คปภ. กล่าวว่า สำนักงาน คปภ. ได้ดำเนินการเพื่อรับมือกับสถานการณ์การแพร่ระบาดของ COVID-19 และปัญหาที่เกิดขึ้นในปี 2564 โดยการออกมาตรการต่าง ๆ เพื่อช่วยเหลือและบรรเทาผลกระทบต่อทุกภาคส่วน ทั้งประชาชน ผู้ประกอบการ ภาคธุรกิจและคนกลางประกันภัย โดยได้รับความร่วมมือที่ดียิ่งจากภาคธุรกิจในการระดมความคิดหาทางออก ผ่านมาตรการเด่น อาทิ การผ่อนผันการชำระเบี้ยประกันภัย ทั้งการขยายระยะเวลาและการให้ส่วนลดเบี้ยประกันภัย การปรับปรุงและส่งเสริมการพัฒนากรมธรรม์ประกันภัยให้มีความคุ้มครองที่สอดคล้องกับภาวะความเสี่ยงและความต้องการของประชาชน การขยายความคุ้มครองกรณีเข้ารับการรักษาพยาบาลใน Hospitel การดูแลรักษาพยาบาลแบบ Home Isolation และ Community Isolation การออกหลักเกณฑ์การเสนอขายประกันภัยแบบ Digital Face to Face การปรับแนวทางและกระบวนการ เพื่อให้สามารถติดตามและประเมินผลกระทบที่เกิดขึ้นกับธุรกิจประกันภัยอย่างใกล้ชิดและรวดเร็วมากขึ้น รวมถึงเฝ้าระวังจุดเปราะบางที่อาจเกิดขึ้นต่อธุรกิจประกันภัย และการกำหนด Supervisory package มาตรการผ่อนผันสำหรับบริษัทประกันวินาศภัยที่มีค่าสินไหมทดแทน COVID-19 ในระดับที่สูง

นอกจากนี้ สำนักงาน คปภ. ได้ดำเนินการด้านนโยบายปี 2564 ซึ่งเป็นปีแรกที่ขับเคลื่อนและพัฒนาธุรกิจประกันภัยภายใต้แผนพัฒนาการประกันภัย ฉบับที่ 4 (พ.ศ. 2564-2568) และวิสัยทัศน์ที่กำหนดไว้ “ระบบประกันภัยไทยมีความมั่นคง ยั่งยืนและแข่งขันได้ในเศรษฐกิจและสังคมดิจิทัลด้วยนวัตกรรมและเทคโนโลยี ภาครัฐ ภาคเอกชนและประชาชนเข้าถึงการประกันภัยและใช้ประโยชน์ในการรองรับความเสี่ยง” ตามโครงการสำคัญเพื่อขับเคลื่อนเป้าหมายของแผนพัฒนาฯ ให้ครอบคลุมในทุกมิติ ผ่านมาตรการเด่น อาทิ การพัฒนาระบบการยื่นขอรับความเห็นชอบผลิตภัณฑ์ประกันภัย ผ่านอิเล็กทรอนิกส์ (I-SERFF) ทำให้บริษัทสามารถนำผลิตภัณฑ์ออกสู่ตลาดได้อย่างทันท่วงที การดำเนินโครงการ Regulatory Guillotine ทบทวนความเหมาะสมของกฎหมาย ปรับหลักเกณฑ์การกำกับดูแล ให้เกิดเพิ่มความคล่องตัวและไม่ก่อให้เกิดอุปสรรคต่อการประกอบธุรกิจ การปรับปรุงหลักเกณฑ์การลงทุน ขยายโอกาสในการลงทุนประกอบธุรกิจอื่นและเพิ่มโอกาสในการสร้างผลกำไรจากการลงทุน รวมถึงสนับสนุนการลงทุนแบบ Asset Allocation การป้องกันการฉ้อฉลด้านประกันภัย โดยออกประกาศ คปภ. ให้บริษัทยื่นข้อมูลเกี่ยวกับการฉ้อฉลประกันภัยและพฤติกรรมที่อาจมีลักษณะเป็นการฉ้อฉล และพัฒนา Fraud database สำหรับการกำกับดูแลคนกลางประกันภัย การเปิดอบรมแบบ E-Learning อย่างถาวร ทำให้มีจำนวนหน่วยงานจัดอบรมเพิ่มขึ้นและครอบคลุมการต่ออายุทุกประเภท การปรับปรุงหลักเกณฑ์ Insurance Regulatory Sandbox ให้มีความยืดหยุ่น เปิดโอกาสที่กว้างขึ้นสำหรับบริษัทประกันภัย คนกลางประกันภัย Tech Firms และ InsurTech สามารถเข้ามาร่วมโครงการได้มากและหลากหลายขึ้น การพัฒนา Digital Infrastructure ทั้ง Insurance Bureau System และแพลตฟอร์มกลาง OIC Gateway เพื่อเชื่อมโยงข้อมูลแบบ Real-Time อาทิ การให้บริการ “กรมธรรม์ของฉัน หรือ MyPolicy” แก่ประชาชนทั่วไปในการตรวจสอบข้อมูลกรมธรรม์ที่ตนเองถือครองทั้งหมดของทุกบริษัท และการให้บริการผ่าน OIC Line Official “คปภ. รอบรู้ หรือ @OICconnect” ซึ่งเป็น Chatbot ที่ให้ข้อมูลข่าวสาร และตอบคำถามด้านการประกันภัยให้กับประชาชน โดยในระยะถัดไปจะยกระดับให้ “คปภ. รอบรู้ หรือ @OICconnect” เป็น Super App ที่ให้ข้อมูลและบริการต่าง ๆ แบบ ครบ จบ ในแอพเดียว และการจัดงาน Thailand Insurtech Fair 2021 ครั้งแรกในรูปแบบ Virtual Event ซึ่งประสบความสำเร็จเป็นอย่างมาก

เลขาธิการ คปภ. กล่าวต่อว่า ธุรกิจประกันภัยไทยยังจะต้องเผชิญความท้าท้ายและปัจจัยความเสี่ยงจากภายนอกที่มีนัยยะต่อธุรกิจประกันภัยที่ต้องเฝ้าระวัง ติดตามอย่างใกล้ชิดและปรับตัวให้เท่าทันอีก 5 ปัจจัยหลัก คือ 1) ปัจจัยด้านเศรษฐกิจ อัตราดอกเบี้ยที่ต่ำและคงที่ รวมถึงการหดตัวของเศรษฐกิจไทยและหนี้สินครัวเรือนที่เพิ่มขึ้น กระทบต่อผลประกอบการและกำลังซื้อประชาชนอย่างหลีกเลี่ยงไม่ได้ 2) ปัจจัยด้านสังคม ซึ่งในปี 2565 ประเทศไทยจะเข้าสู่สังคมผู้สูงอายุอย่างสมบูรณ์ และค่าใช้จ่ายด้านการรักษาพยาบาลของไทยก็ปรับตัวเพิ่มสูงขึ้นอย่างต่อเนื่อง นอกจากนี้ พฤติกรรมผู้บริโภคที่ตื่นตัว รักษาสุขภาพ รวมถึงการใช้ internet และ social media ที่เพิ่มขึ้น ส่งผลให้ในระยะถัดไป ความต้องการผลิตภัณฑ์กลุ่ม silver age และผลิตภัณฑ์ประกันสุขภาพจะเพิ่มขึ้นมาก อีกทั้งผู้บริโภคจะหันไปใช้ช่องทาง online ในการทำธุรกรรมและเลือกซื้อประกันภัย ส่งผลให้ต้องมีการปรับรูปแบบผลิตภัณฑ์จาก traditional products ไปสู่ผลิตภัณฑ์รูปแบบใหม่ และนำเทคโนโลยีมาใช้เพิ่มมากขึ้น 3) ปัจจัยด้านเทคโนโลยี ซึ่งเป็นปัจจัยที่มีผลกระทบต่อการดำเนินงานของธุรกิจประกันภัยมากที่สุดอีกปัจจัยหนึ่ง เพื่อให้สามารถแข่งขันและเติบโตได้ในอนาคต บริษัททุกแห่งต้องมีการปรับตัวและนำเทคโนโลยีมาใช้ อาทิ การประยุกต์ใช้ smart devices หรือ IoT ผนวกเข้ากับการเสนอขายผลิตภัณฑ์ประกันภัย และในระยะถัดไป บริษัทประกันภัยก็จะเริ่มใช้ AI และ Data analytics เข้ามาช่วยวิเคราะห์ความเสี่ยง รับประกัน และพิจารณาจ่ายค่าสินไหมทดแทน 4) ปัจจัยด้านสิ่งแวดล้อม ตลอดจนความเสี่ยงใหม่ ๆ ซึ่งรวมถึงโรคระบาด เช่น COVID-19 ภาวะโลกร้อน ฯลฯ โดยกระแส ESG ถือได้ว่ามาแรงมากและได้รับการผลักดันในระดับภาคการประกันภัย ภาคการเงิน ทั้งในประเทศและต่างประเทศที่จำเป็นต้องให้ความสำคัญ โดยเฉพาะเพื่อช่วยฟื้นฟูความเชื่อมั่นและกอบกู้ภาพลักษณ์ให้กับธุรกิจประกันภัย และ 5) ปัจจัยด้านกฎหมาย ธุรกิจประกันภัยไทยอยู่ในช่วงของการปรับเปลี่ยนหลักเกณฑ์ที่เกี่ยวข้อง ทั้ง IFRS 17 ที่จะบังคับใช้ในปี 2567 ส่งผลต่อวิธีการวัดมูลค่าหนี้สิน และการรับรู้รายได้ทางบัญชี รวมถึงภาษีในธุรกิจประกันภัย ตลอดจน พ.ร.บ คุ้มครองข้อมูลส่วนบุคคล ที่จะใช้จริงในปี 2565 ซึ่งธุรกิจประกันภัยมีความเกี่ยวโยงกับข้อมูลส่วนบุคคลค่อนข้างมาก ทั้งในเรื่องการพิจารณารับประกันภัย การวิเคราะห์ความเสี่ยงของลูกค้าและการเสนอผลิตภัณฑ์ที่ในอนาคตจะเป็นรูปแบบ tailor made และ Data Governance มากขึ้น รวมทั้งต้องพัฒนาโครงสร้างพื้นฐานทางกฎหมายให้เหมาะสมและก้าวทันการเปลี่ยนแปลงต่าง ๆ ทั้งในด้านของความเสี่ยงอุบัติเหตุใหม่ การก้าวกระโดดของเทคโนโลยี ภัยธรรมชาติ และระบบประกันสุขภาพที่เติบโตอย่างรวดเร็ว

นอกจากนี้ ทิศทางการดำเนินงานในระยะข้างหน้าจะต้องถอดบทเรียนเหตุการณ์ที่ผ่านมา พร้อมกับการวางแผน และเตรียมพร้อมรับกับสถานการณ์ที่อาจเกิดขึ้น เป็น “มาตรการเร่งด่วน” เพื่อ “หยุดการลุกลาม” ฟื้นฟูและช่วยเหลือบริษัทเป้าหมายที่อาจประสบปัญหา ควบคู่กับการเร่งกอบกู้ศรัทธาและความเชื่อมั่นให้กลับคืนมาสู่ธุรกิจประกันภัย พร้อมทั้งต้องเสริมสร้างความทนทานยืดหยุ่นและเสถียรภาพของระบบประกันภัยโดยรวมด้วย โดยเฉพาะอย่างยิ่งการปรับปรุงกรอบการกำกับดูแลให้ “เท่าทัน” การส่งเสริมการสู่ “Digital Insurance” การสร้าง “Inclusion และ Awareness” รวมถึงการมุ่งสู่ “SMART OIC” เพื่อเอื้ออำนวยให้ธุรกิจประกันภัยสามารถพร้อมรับการเปลี่ยนแปลงต่าง ๆ ได้อย่างเต็มรูปแบบด้วย 5 มิติหลัก ดังนี้

มิติที่ 1 การเสริมสร้างความทนทานยืดหยุ่นและเสถียรภาพของระบบประกันภัย ซึ่งถือเป็นมาตรการเร่งด่วนในระยะสั้น ที่ต้องรีบดำเนินการ เพื่อรับมือกับผลกระทบจากการแพร่ระบาดของ COVID-19 สายพันธุ์โอไมครอน ด้วยการเพิ่มมาตรการช่วยเหลือต่างๆ รวมทั้งปรับกระบวนการกำกับดูแลธุรกิจให้สะท้อนความเสี่ยง เน้นการทำงานแบบ proactive และ forward looking มากขึ้น โดยสำนักงาน คปภ. จะประเมินสถานการณ์ให้รอบด้าน ทั้งโอกาสและแนวโน้มต่าง ๆ เพื่อให้สามารถกำหนดมาตรการรับกับสถานการณ์ได้อย่างทันท่วงทีและตรงจุด ควบคู่กับการกำหนดมาตรการและแนวทางในการ “ฟื้นฟู” และ “สร้างความเข้มแข็ง” ให้กับธุรกิจ ขั้นตอนต่อไป ต้องติดตามและเฝ้าระวัง Systemic risk และความเสี่ยงทั้งในระบบประกันภัยและระบบการเงิน โดยการทำ Stress Test ด้วยพารามิเตอร์ที่เหมาะสม สะท้อนความเสี่ยงที่เปลี่ยนแปลงอย่างรวดเร็ว พร้อมกับบูรณาการความร่วมมือกับหน่วยงานกำกับดูแลภาคการเงิน เพื่อการสื่อสารที่มุ่งเน้นเรื่อง Incidental communication การให้ข้อมูลและข้อเท็จจริงผ่านช่องทางต่าง ๆ เพื่อให้เข้าถึงกลุ่มเป้าหมายที่หลากหลาย สร้างความเชื่อมั่นและเกิดความเข้าใจที่ถูกต้อง

มิติที่ 2 การปรับปรุงกฎเกณฑ์และมาตรการให้เท่าทันบริบทที่เปลี่ยนแปลงและปรับรูปแบบการดำเนินธุรกิจใหม่ โดยการปรับกรอบการกำกับดูแล พัฒนาฐานข้อมูล และเครื่องมือใหม่ รวมทั้งนำเทคโนโลยีมาใช้ในการกำกับดูแลธุรกิจ ซึ่งในปี 2565 จะเน้นการพัฒนาเครื่องมือการกำกับดูแล และต่อยอดระบบต่าง ๆ เพื่อให้สามารถวิเคราะห์ ติดตาม และประเมินฐานะการเงินและผลการดำเนินงานของระบบประกันภัยได้ดียิ่งขึ้น โดยสำนักงาน คปภ. อยู่ระหว่างศึกษาแนวทางการนำ Data analysis มาใช้เพิ่มประสิทธิภาพในการทำงาน นอกจากนี้ การกำกับดูแลและส่งเสริมผลิตภัณฑ์ประกันภัย จะต้องปรับโดยคำนึงถึงความสามารถในการรับความเสี่ยงของบริษัท และความยั่งยืนของผลิตภัณฑ์มากขึ้น รวมถึงการนำ AI มาช่วยในกระบวนการให้ความเห็นชอบ เพื่อเพิ่มประสิทธิภาพ และความรวดเร็วในการนำผลิตภัณฑ์ออกสู่ตลาด ควบคู่กับการเพิ่มบทบาทของคณะกรรมการ product governance ของบริษัท และสำนักงาน คปภ. กำลังจะจัดให้มีโครงการ Product Sandbox เพื่อเปิดโอกาสให้บริษัทสามารถทดสอบผลิตภัณฑ์ใหม่ แนวคิดใหม่ เพิ่มเติมจากโครงการ Insurance Regulatory Sandbox นอกจากนี้ การพัฒนาผลิตภัณฑ์ใหม่ ๆ จะมุ่งเน้น Customer-centric ทั้งผลิตภัณฑ์ประเภท tailor-made ผลิตภัณฑ์พื้นฐานที่จำเป็น และผลิตภัณฑ์เฉพาะแบบ Localized products การปรับปรุงกฎหมายแม่บทต่าง ๆ และการเพิ่ม efficiency ในระบบประกันภัย ซึ่งในระยะถัดไปจะดำเนินการอีก 2 ส่วนหลัก คือ ส่วนแรก การป้องกันการฉ้อฉลประกันภัย โดยต่อยอดระบบและเชื่อมโยงข้อมูล เพื่อให้สามารถติดตาม และตรวจจับโอกาสการฉ้อฉลได้อย่างมีประสิทธิภาพมากขึ้น และส่วนที่สอง แนวทางการลดต้นทุนในธุรกิจประกันภัย โดยกำหนดแนวทางลด regulatory cost และการศึกษารูปแบบ Shared service model เพื่อเพิ่มประสิทธิภาพในการบริหารต้นทุนของธุรกิจประกันภัย

มิติที่ 3 การส่งเสริม Digital Insurance System ในการ transform ธุรกิจประกันภัย โดยสำนักงาน คปภ. จะเป็น Facilitator สนับสนุนให้ธุรกิจและผู้ประกอบการสามารถประยุกต์ใช้เทคโนโลยีและนวัตกรรม เพื่อให้บริการ เข้าถึงและพัฒนาผลิตภัณฑ์และการบริการที่ตรงความต้องการของลูกค้าได้มากขึ้น พร้อมกับนำมาใช้ในกระบวนการดำเนินธุรกิจ end-to-end process เพื่อเพิ่มประสิทธิภาพและความสามารถในการแข่งขัน ซึ่งมุ่งเน้นใน 3 ส่วน คือ ส่วนแรก การปรับปรุงหลักเกณฑ์และนโยบายต่าง ๆ เพื่อเอื้อต่อการสร้าง ecosystem ที่เหมาะสม เกิดการใช้ประโยชน์จากนวัตกรรม ทั้งการพัฒนาผลิตภัณฑ์ model ธุรกิจใหม่ ๆ และแนวทางการเปิดรับผู้เล่นรายใหม่ ส่วนที่สอง การพัฒนาฐานข้อมูลและ Platform รวมถึงผลักดันการเชื่อมโยงและใช้ประโยชน์จากข้อมูล อาทิ ระบบ IBS ระบบข้อมูลประกันภัยรถยนต์ภาคบังคับ และต่อยอดการพัฒนาระบบ OIC gateway เพื่อสามารถให้บริการแก่ภาคธุรกิจ และประชาชนได้มากขึ้น รวมถึงการส่งเสริม InsurTech ให้มีบทบาทในการพัฒนาธุรกิจประกันภัยได้มากขึ้น และส่วนที่สาม การเสริมสร้างความมั่นคงปลอดภัยทางไซเบอร์ของธุรกิจประกันภัย โดยการต่อยอดจากเสริมสร้าง Cybersecurity สู่ cyber resilience และควบคู่กับการพัฒนาบุคลากร ซึ่งในปี 2565 การ onsite-inspection บริษัทประกันภัยจะขยายขอบเขตไปสู่การประเมินบริษัท ในเรื่องการบริหารจัดการความเสี่ยงด้าน Cybersecurity และ IT risk

มิติที่ 4 การปรับเปลี่ยนแนวทางการเข้าถึงและสร้างความตระหนัก Insurance literacy ที่มุ่งเน้นประชาชนและภาคธุรกิจ และยกระดับมาตรฐานและบทบาทคนกลางประกันภัย รวมถึงการปรับเปลี่ยนทัศนคติของประชาชนเกี่ยวกับการบริหารความเสี่ยง โดยจะปรับเปลี่ยนวิธีการ ช่องทาง และพัฒนาเครื่องมือใหม่ ๆ เพื่อให้สามารถถึงกลุ่มเป้าหมายต่าง ๆ ทั้ง online และ on ground ตลอดจนทบทวน ปรับกรอบการกำกับดูและการกำหนดเงื่อนไขให้รองรับและเปิดโอกาสให้ผู้เล่นรายใหม่ โดยในปี 2565 สำนักงาน คปภ. จะนำระบบ e-licensing มาใช้เป็นฐานข้อมูลของคนกลางประกันภัยอย่างครบวงจร เพื่อเพิ่มประสิทธิภาพและการเชื่อมโยงข้อมูลมากขึ้น นอกจากนี้ จะปรับปรุงให้กระบวนการของสำนักงานมีความรวดเร็ว ประชาชนสามารถตรวจสอบข้อมูลต่าง ๆ ได้โดยสะดวก และ real time พร้อมกับถอดบทเรียนต่าง ๆ เพื่อกำหนดมาตรการป้องกันและลดการเกิดข้อพิพาทให้ดียิ่งขึ้น เพื่อเสริมประสิทธิภาพของกระบวนการคุ้มครองสิทธิประโยชน์ด้านการประกันภัย

มิติที่ 5 การพัฒนาองค์กรมุ่งสู่ SMART OIC ซึ่งสำนักงาน คปภ. อยู่ระหว่างดำเนินงานตามแผน SMART OIC เพื่อการ transform องค์กรสู่ Digital regulators ในทุกมิติ ได้แก่ 1) ความรู้และทักษะด้านดิจิทัล รวมถึง Mindset ของบุคลากร 2) ข้อมูล ซึ่งเป็น resource สำคัญมากที่จะช่วยตัดสินใจด้านกลยุทธ์และขับเคลื่อนระบบประกันภัย 3) การพัฒนา platform หรือ tools เพื่อช่วยยกระดับและอำนวยความสะดวกในการทำงาน

เลขาธิการ คปภ. กล่าวต่อว่า จากเศรษฐกิจโลกและปริมาณการค้าโลกในไตรมาสสามของปี 2564 มีการฟื้นตัวอย่างต่อเนื่องจากไตรมาสแรก นำโดยเศรษฐกิจในกลุ่มอุตสาหกรรมหลักที่เป็นปัจจัยสนับสนุนให้การส่งออกของกลุ่มประเทศเศรษฐกิจเกิดใหม่ และประเทศกำลังพัฒนาในเอเชียขยายตัวในเกณฑ์สูง และสำหรับธุรกิจประกันภัยไตรมาสสาม (มกราคม-กันยายน 2564) มีเบี้ยประกันภัยรับรวมทั้งสิ้น 631,826 ล้านบาท ขยายตัวร้อยละ 2.98 เมื่อเทียบกับช่วงเดียวกันของปีก่อน ส่งผลให้สัดส่วนเบี้ยประกันภัยต่อ GDP อยู่ที่ร้อยละ 5.30 แบ่งเป็นเบี้ยประกันภัยรับจากธุรกิจประกันชีวิต 439,056 ล้านบาท ขยายตัวร้อยละ 2.30 จากช่วงเดียวกันของปีก่อน โดยมีเบี้ยประกันชีวิตรับสูงสุด ได้แก่ ประกันชีวิตประเภทสามัญ 270,072 ล้านบาท ปรับตัวลดลงร้อยละ 4.31 รองลงมาเป็นประเภทกลุ่ม 30,952 ล้านบาท ขยายตัวร้อยละ 2.28 และประกันชีวิตประเภทควบการลงทุน (Unit Linked และ Universal Life) 34,714 ล้านบาท ขยายตัวในอัตราเร่งที่ร้อยละ 88.33 นอกจากนี้ ยังมีเบี้ยประกันภัยรับจากสัญญาเพิ่มเติมประกันสุขภาพ 68,297 ล้านบาท ขยายตัวร้อยละ 7.97 ซึ่งสะท้อนถึงภาวะอัตราดอกเบี้ยต่ำและพฤติกรรมผู้บริโภคที่ให้ความสำคัญเกี่ยวกับการดูแลสุขภาพมากยิ่งขึ้น ขณะที่มีเบี้ยประกันภัยรับของธุรกิจประกันวินาศภัย 192,770 ล้านบาท ขยายตัวร้อยละ 4.56 เมื่อเทียบกับช่วงเดียวกันของปีก่อน โดยมีเบี้ยประกันภัยรับสูงสุด ได้แก่ ประกันภัยรถ 104,416 ล้านบาท ขยายตัวร้อยละ 0.94 ซึ่งแบ่งเป็นเบี้ยประกันภัยจากประกันภัยรถภาคสมัครใจ 92,552 ล้านบาท ขยายตัวร้อยละ 1.46 และภาคบังคับ 13,864 ล้านบาท ปรับตัวลดลงร้อยละ 2.40 รองลงมา คือ ประกันภัยเบ็ดเตล็ด 73,641 ล้านบาท ขยายตัวร้อยละ 9.49 ตามด้วยประกันอัคคีภัย 7,935 ล้านบาท ขยายตัวร้อยละ 1.87 และประกันภัยทางทะเลและขนส่ง 4,777 ล้านบาท ขยายตัวในอัตราเร่งที่ร้อยละ 22.51

ทั้งนี้ มีอัตราผู้ถือกรมธรรม์ประกันภัยต่อประชากรอยู่ที่ร้อยละ 39.47 โดยมีเบี้ยประกันภัยรวมต่อจำนวนประชากร 13,128 บาท จากเบี้ยประกันชีวิตต่อจำนวนประชากร 9,212 บาท และเบี้ยประกันวินาศภัยต่อจำนวนประชากร 3,906 บาท ในส่วนสินทรัพย์ลงทุนของธุรกิจประกันภัยรวมทั้งสิ้น 4,215,376 ล้านบาท ขยายตัวร้อยละ 1.12 เมื่อเทียบกับช่วงเดียวกันของปีก่อน โดยแบ่งเป็นสินทรัพย์ลงทุนของธุรกิจประกันชีวิต 3,876,369 ล้านบาท ขยายตัวร้อยละ 0.68 และสินทรัพย์ลงทุนของธุรกิจประกันวินาศภัย 339,007 ล้านบาท ขยายตัวร้อยละ 7.43 นอกจากนี้ ธุรกิจประกันชีวิตมีอัตราส่วนความเพียงพอของเงินกองทุน (CAR) ร้อยละ 333.78 ปรับตัวเพิ่มขึ้นร้อยละ 11.16 เมื่อเทียบกับไตรมาสก่อน และธุรกิจประกันวินาศภัยมี CAR ร้อยละ 246.86 ปรับตัวลดลงร้อยละ 59.16 เมื่อเทียบกับไตรมาสก่อน แต่ยังสูงกว่าที่กฎหมายกำหนด

“สำนักงาน คปภ. มีความมุ่งมั่น ทุ่มเท และตั้งใจเป็นอย่างยิ่งที่จะส่งเสริมการพัฒนาผลิตภัณฑ์ประกันภัย เพื่อรองรับความต้องการและตอบโจทย์ทุกมิติความเสี่ยงของประชาชน และสร้างบรรยายกาศที่เอื้อต่อการประกอบธุรกิจ ตลอดจนส่งเสริมภาคอุตสาหกรรมประกันภัย เพื่อเพิ่มอัตราการเติบโตและสภาพคล่อง พัฒนาระบบการกำกับ การตรวจสอบด้านเสถียรภาพ การตรวจสอบพฤติกรรมการปฏิบัติและการคุ้มครองสิทธิประโยชน์ประชาชนด้านการประกันภัยแบบ proactive และ forward looking เพื่อเสริมสร้างความน่าเชื่อถือและเสถียรภาพให้ระบบประกันภัยของประเทศ พัฒนาศักยภาพด้านเทคโนโลยี และฐานข้อมูลเพื่อเพิ่มประสิทธิภาพระบบประกันภัยของประเทศให้กับผู้มีส่วนได้ส่วนเสียทุกภาคส่วนอย่างต่อเนื่อง ทั้งนี้ เพื่อให้ประชาชนมีความเชื่อมั่นและไว้วางใจต่ออุตสาหกรรมประกันภัย ได้รับประโยชน์จากระบบประกันภัยอย่างเต็มที่ และสามารถนำระบบประกันภัยมาช่วยในการบริหารความเสี่ยงต่าง ๆ อันจะเป็นการสร้างความยั่งยืนให้กับอุตสาหกรรมประกันภัยไทยและระบบเศรษฐกิจของประเทศ ได้อย่างมั่นคง และยั่งยืนต่อไป” เลขาธิการ กล่าวในตอนท้าย