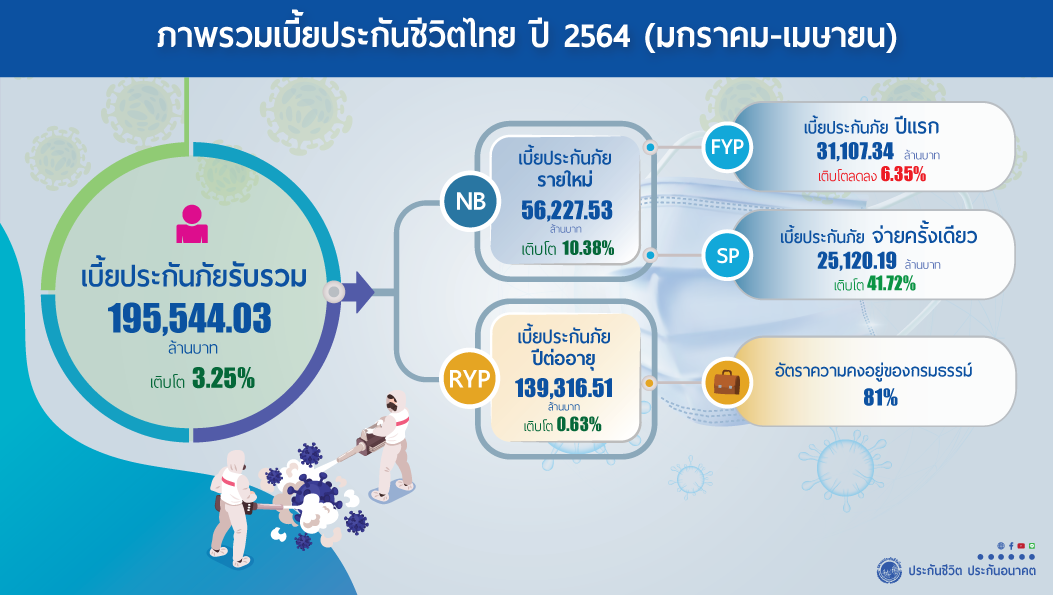

นายสาระ ล่ำซำ นายกสมาคมประกันชีวิตไทย เปิดเผยถึง ผลการดำเนินงานของธุรกิจประกันชีวิต 4 เดือนแรก ปี 2564 (มกราคม-เมษายน) มีเบี้ยประกันภัยรับรวม 195,544.03 ล้านบาท เติบโตเพิ่มขึ้นจากช่วงเวลาเดียวกันของปีก่อนร้อยละ 3.25 โดยแยกเป็นเบี้ยประกันภัยรับรายใหม่ 56,227.53 ล้านบาท เติบโตร้อยละ 10.38 ซึ่งประกอบด้วย เบี้ยประกันภัยรับปีแรก 31,107.34 ล้านบาท เติบโตลดลงร้อยละ 6.35 เบี้ยประกันภัยจ่ายครั้งเดียว 25,120.19 ล้านบาท เติบโตร้อยละ 41.72 และเบี้ยประกันภัยรับปีต่อไป 139,316.51 ล้านบาท เติบโตร้อยละ 0.63 อัตราความคงอยู่ของกรมธรรม์ร้อยละ 81

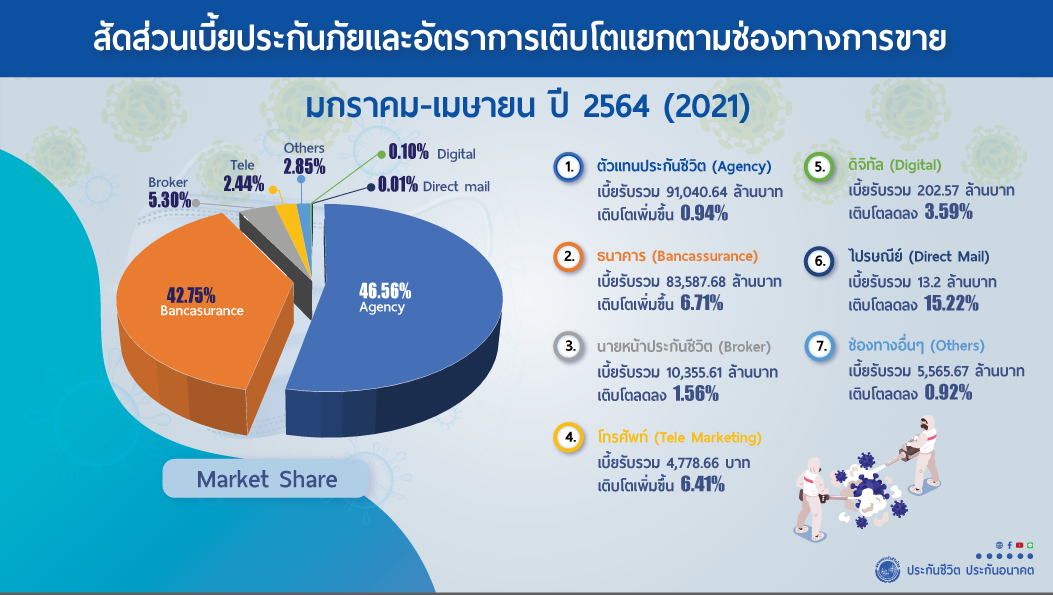

ซึ่งช่องทางตัวแทนประกันชีวิตยังคงเป็นช่องทางหลัก ด้วยเบี้ยประกันภัยรับรวม 91,040.64 ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 0.94 มีสัดส่วนร้อยละ 46.56 รองลงมาเป็นการขายผ่านธนาคาร เบี้ยประกันภัยรับรวม 83,587.68 ล้านบาท เติบโตขึ้นร้อยละ 6.71 มีสัดส่วนร้อยละ 42.75 ตามด้วยช่องทางนายหน้าประกันชีวิตเบี้ยประกันภัยรับรวม 10,355.61 ล้านบาท เติบโตลดลงร้อยละ 1.56 มีสัดส่วนร้อยละ 5.30 ช่องทางอื่นๆ เบี้ยประกันภัยรับรวม 5,565.67 ล้านบาท เติบโตลดลงร้อยละ 0.92 มีสัดส่วนร้อยละ 2.85 ช่องทางโทรศัพท์

เบี้ยประกันภัยรับรวม 4,778.66 ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 6.41 มีสัดส่วนร้อยละ 2.44 ช่องทางดิจิทัล เบี้ยประกันภัยรับรวม 202.57 ล้านบาท เติบโตลดลงร้อยละ 3.59 มีสัดส่วนร้อยละ 0.10 และ ช่องทางไปรษณีย์ เบี้ยประกันภัยรับรวม 13.2 ล้านบาท เติบโตลดลงร้อยละ 15.22 มีสัดส่วนร้อยละ 0.01

ส่วนผลิตภัณฑ์ประกันชีวิตที่ได้รับความนิยมและมีการเติบโตสูงคือผลิตภัณฑ์ประกันชีวิตควบการลงทุน (Universal Life และ Unit Linked) ซึ่งมีเบี้ยประกันภัยรับรวม 14,509.89 ล้านบาท คิดเป็นอัตราการเติบโตที่สูงถึงร้อยละ 103.47 ผลิตภัณฑ์ประกันชีวิตประเภทสัญญาเพิ่มเติมการประกันสุขภาพและโรคร้ายแรง (Health & CI) มี เบี้ยประกันภัยรับรวม 32,025.87 ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 5.77 และผลิตภัณฑ์ประกันชีวิตแบบบำนาญที่อาจจะยังมีเบี้ยประกันภัยรับรวมไม่สูงมากนักแต่มีอัตราการเติบโตเพิ่มขึ้นร้อยละ 8.57

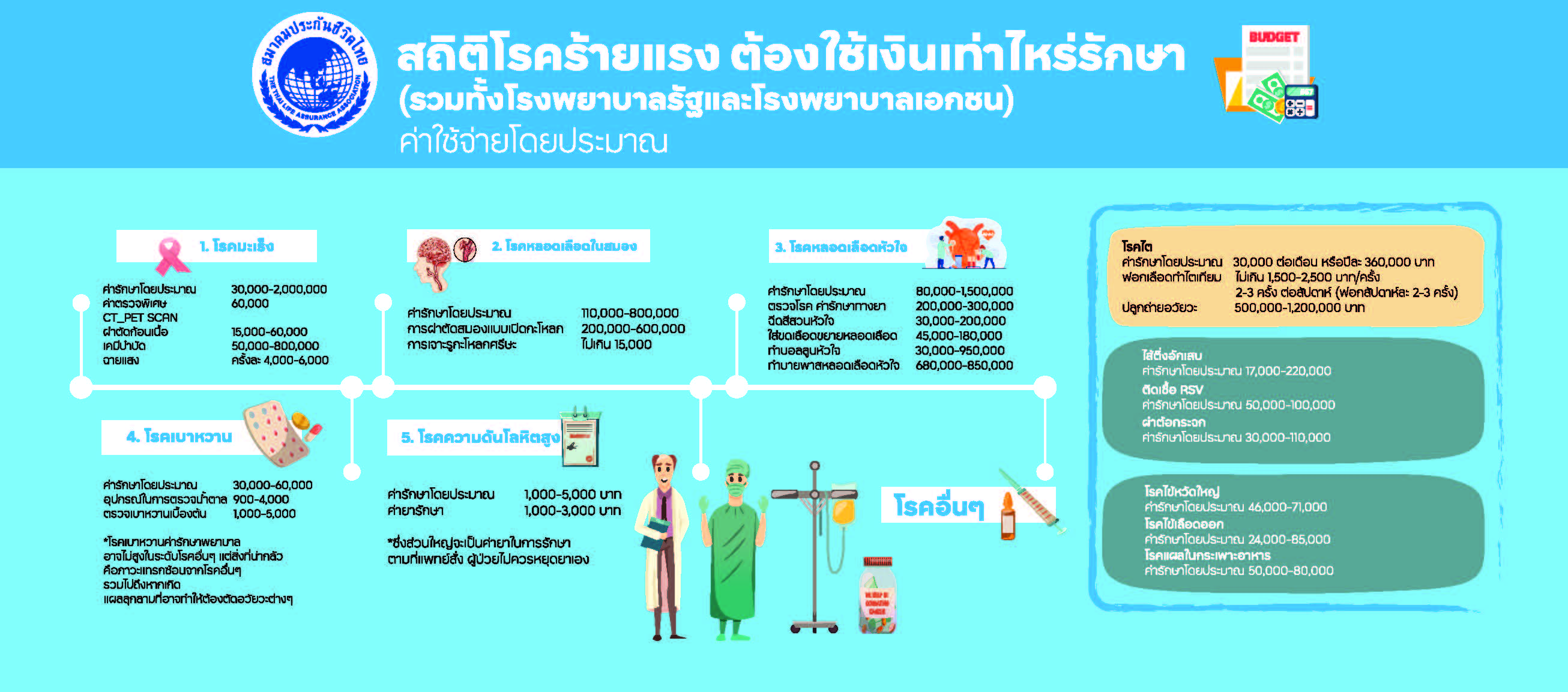

จากการที่ผลิตภัณฑ์ประกันชีวิตควบการลงทุน(Universal Life และ Unit Linked) เติบโตขึ้นอย่างต่อเนื่องนั้น เนื่องจากแบบประกันดังกล่าวสามารถตอบโจทย์ความต้องการของผู้เอาประกันได้ครบทุกช่วงวัย และยังได้รับผลตอบแทนจากการลงทุนร่วมด้วยตามความเสี่ยงที่ผู้เอาประกันภัยยอมรับได้ กอปรกับสภานการณ์ปัจจุบันมูลค่าหุ้นและรายได้จากการลงทุนในตลาดหลักทรัพย์ที่ดีขึ้นด้วย ส่วนผลิตภัณฑ์ประกันชีวิตประเภทสัญญาเพิ่มเติมการประกันสุขภาพและโรคร้ายแรง (Health & CI) มีอัตราการเติบโตที่เพิ่มขึ้น เนื่องจากค่ารักษาพยาบาลที่ปรับตัวสูงขึ้น 8-10% ทุกปี รวมถึงการระบาดของโรคติดเชื้อไวรัสโคโรนา 2019 (COVID - 19) และโรคร้ายแรงยังอยู่รอบตัวเรา ทำให้ประชาชนตระหนักถึงความสำคัญของการวางแผนบริหารความเสี่ยงด้านสุขภาพเพิ่มมากขึ้น

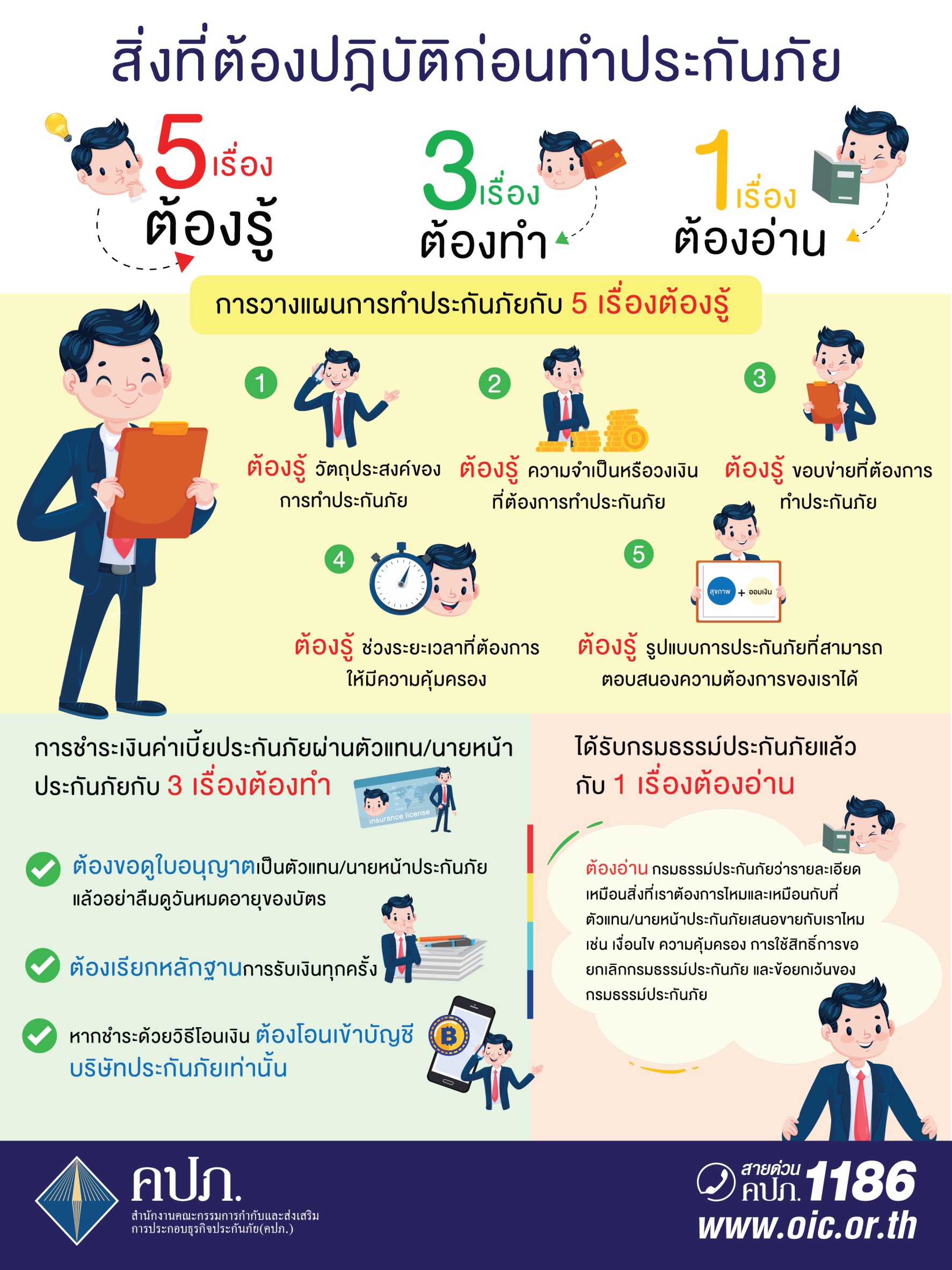

ภาคธุรกิจจึงได้มีการปรับปรุงรูปแบบของผลิตภัณฑ์ดังกล่าวให้สอดรับกับสถานการณ์มากขึ้น ทั้งในรูปแบบเหมาจ่ายหรือเพิ่มความคุ้มครองให้ครอบคลุมรอบด้าน ตลอดจนบริการเสริมในด้านต่างๆ ซึ่งผู้เอาประกันภัยสามารถมั่นใจได้ว่าจะได้รับความคุ้มครองอย่างดีที่สุดตามเงื่อนไขกรมธรรม์ไม่ว่าจะป่วยด้วยโรคติดเชื้อไวรัสโคโรนา 2019 (COVID - 19) หรือโรคร้ายอื่นๆ ก็ตาม สำหรับผลิตภัณฑ์ประกันชีวิตแบบบำนาญ ก็ถือว่าเป็นแบบประกันที่ประชาชนเริ่มให้ความสนใจและให้ความสำคัญอย่างต่อเนื่อง เนื่องจากประเทศไทยเข้าสู่สังคมสูงอายุอย่างสมบูรณ์ในปี 2564

*(มีสัดส่วนประชากรอายุ 60 ปีขึ้นไป ร้อยละ 20%) และเข้าสู่สูงอายุระดับสุดยอดในปี 2574 (มีสัดส่วนประชากรอายุ 60 ปีขึ้นไป ร้อยละ 28%)

* ที่มา สำนักงานสถิติแห่งชาติ, United Nations