สมาคมประกันวินาศภัยไทย โดยคณะกรรมการประกันภัยยานยนต์ จัดประชุมชี้แจงกรมธรรม์ประกันภัยรถยนต์ไฟฟ้า (Battery Electric Vehicle: BEV) เพื่อสร้างความเข้าใจ พร้อมแนวทางการปฏิบัติตามกรมธรรม์ประกันภัยรถยนต์ไฟฟ้าให้กับบริษัทสมาชิก เพื่อลดข้อพิพาทต่าง ๆ ที่อาจเกิดขึ้นในอนาคต เตรียมความพร้อมบริษัทประกันภัยในการรับประกันภัยรถยนต์ไฟฟ้าที่มีจำนวนสูงขึ้น สอดรับกับนโยบายของภาครัฐที่สนับสนุนเรื่องการใช้พลังงานสะอาด ซึ่งได้รับเกียรติจาก นายชูฉัตร ประมูลผล เลขาธิการ คปภ. มอบนโยบายการกำกับการปฏิบัติงานตามกรมธรรม์ประกันภัยรถยนต์ไฟฟ้า เมื่อวันที่ 31 มกราคม 2567 ณ โรงแรมอัศวิน แกรนด์ คอนเวชั่น (ถนนวิภาวดีรังสิต)

นายวาสิต ล่ำซำ ประธานคณะกรรมการประกันภัยยานยนต์ สมาคมประกันวินาศภัยไทย กล่าวว่า ตามที่สมาคมฯ โดยคณะกรรมการประกันภัยยานยนต์ ได้เข้าร่วมเป็นคณะทำงานจัดทำกรมธรรม์ประกันภัยรถยนต์ไฟฟ้า ร่วมกับ สำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) เพื่อดำเนินการพัฒนาและจัดทำกรมธรรม์ประกันภัยสำหรับรถยนต์ไฟฟ้าให้มีความเหมาะสมสอดคล้องกับการรับประกันภัยรถยนต์ไฟฟ้าเพื่อให้เป็นมาตรฐานเดียวกัน และสามารถพิจารณาความเสี่ยงในการรับประกันภัยจากการใช้งานจริงของรถยนต์แต่ละคันได้ดีมากยิ่งขึ้น และเป็นประโยชน์ต่อผู้เอาประกันภัยและสังคมโดยรวม โดยเมื่อวันที่ 12 ธันวาคม 2566 สํานักงาน คปภ. ได้ออกคําสั่งนายทะเบียนที่ 47/2566 เรื่อง ให้ใช้แบบ ข้อความและพิกัดอัตราเบี้ยประกันภัยของกรมธรรม์ประกันภัยรถยนต์ไฟฟ้า (Battery Electric Vehicle: BEV) เป็นที่เรียบร้อยแล้ว ซึ่งคำสั่งดังกล่าวมีผลบังคับใช้ตั้งแต่วันที่ 1 มกราคม 2567 เป็นต้นไป หากบริษัทไม่สามารถออกกรมธรรม์ประกันภัยตามคำสั่งนี้ได้ ให้ใช้กรมธรรม์ประกันภัยรถยนต์เดิมออกให้ผู้เอากันภัยไปก่อน ทั้งนี้ ต้องไม่เกินวันที่ 31 พฤษภาคม 2567 ซึ่งกรมธรรม์ประกันภัยรถยนต์ไฟฟ้าฉบับนี้เป็นการรับประกันภัยรถยนต์ไฟฟ้าที่ขับเคลื่อนด้วยพลังงานไฟฟ้าจากแบตเตอรี่เท่านั้น ไม่รวมถึงรถยนต์ไฟฟ้าที่ดัดแปลงมาจากรถยนต์สันดาป เพื่อเป็นมาตรฐานเดียวกัน ซึ่งจะเป็นประโยชน์ต่อผู้เอาประกันภัย รวมถึงช่วยสร้างความเชื่อมั่นให้กับผู้ขับขี่รถยนต์ไฟฟ้า และช่วยลดข้อพิพาทต่าง ๆ ที่อาจจะเกิดขึ้นลงได้

นายวาสิต กล่าวต่อว่า เนื่องจากในปี 2566 ที่ผ่านมา ยอดการจำหน่ายรถยนต์ไฟฟ้าของไทยนั้นมีสถิติเติบโตสูงขึ้นจากปี 2565 ถึง 4 เท่าตัว อีกทั้งยังมีแนวโน้มขยายตัวขึ้นอย่างต่อเนื่อง สอดคล้องกับจำนวนการจดทะเบียนรถยนต์ไฟฟ้าในประเทศไทย มีจำนวนทั้งสิ้น 100,219 คัน มีการเติบโตสูงขึ้นถึง 380% เมื่อเทียบกับปี 2565 ที่มีเพียง 20,816 คันเท่านั้น อีกทั้งรัฐบาลมีนโยบายและมาตรการในการสนับสนุนการใช้ยานยนต์ไฟฟ้า โดยให้เงินอุดหนุนสูงสุด 1 แสนบาท แก่ผู้ซื้อรถยนต์ไฟฟ้า รถกระบะไฟฟ้า และรถจักรยานยนต์ไฟฟ้า ระหว่างปี 2567-2570 อีกด้วย ซึ่งถือเป็นประเด็นหนึ่งที่มีความสำคัญในการตัดสินใจซื้อรถยนต์ไฟฟ้าของคนไทยในช่วงเวลาที่ผ่านมา ประกอบกับผู้ใช้รถยนต์ไฟฟ้านั้นเกิดความกังวลในเรื่องการทำประกันภัยที่ยังคงมีประเด็นเรื่องเงื่อนไขความคุ้มครองต่อความเสียหายต่าง ๆ จากการใช้รถยนต์ไฟฟ้า อาทิ ความเสียหายที่เกิดจากแบตเตอรี่ ค่าซ่อม เป็นต้น ซึ่งกรมธรรม์ประกันภัยรถยนต์ไฟฟ้า (BEV) นี้ มุ่งเน้นให้ความคุ้มครองและอัตราเบี้ยประกันภัยสอดคล้องกับความเสี่ยงและต้นทุนในการรับประกันภัยอันจะเป็นการแก้ไขปัญหา ลดความกังวล และสามารถตอบโจทย์ความต้องการของผู้ใช้รถยนต์ไฟฟ้าได้อย่างยั่งยืน

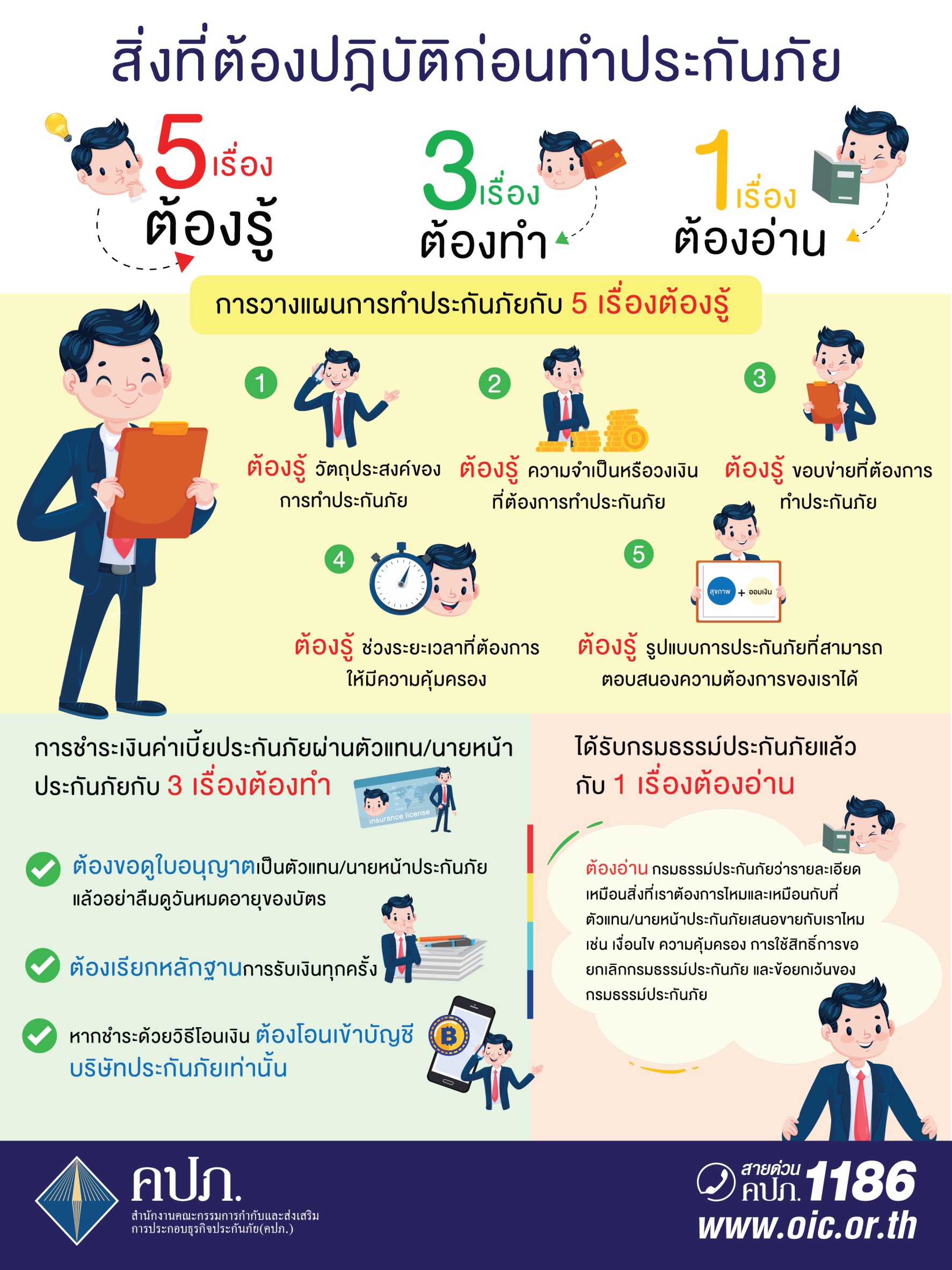

สมาคมฯ จึงได้จัดการประชุมชี้แจง “กรมธรรม์ประกันภัยรถยนต์ไฟฟ้า (Battery Electric Vehicle: BEV)” ตามคำสั่งนายทะเบียน ที่ 47/2566 เรื่อง ให้ใช้แบบ ข้อความ และพิกัดอัตราเบี้ยประกันภัย ของกรมธรรม์ประกันภัยรถยนต์ไฟฟ้า เพื่อสร้างความเข้าใจร่วมกันกับบริษัทสมาชิก และแนวทางการปฏิบัติด้านการรับประกันภัยและการชดใช้ค่าสินไหมทดแทน โดยมีรายละเอียดการชี้แจง ประกอบด้วย วัตถุประสงค์ของคําสั่งนายทะเบียน ที่ 47/2566 รายละเอียดของกรมธรรม์ประกันภัย และพิกัดอัตราเบี้ยประกันภัยรถยนต์ไฟฟ้า รวมถึงภาพรวมโครงสร้างระบบฐานข้อมูลกลางด้านการประกันภัย (IBS) และแนวทางการปฏิบัติตามกรมธรรม์ประกันภัยรถยนต์ไฟฟ้า เป็นต้น

สำหรับการจัดประชุมชี้แจงในครั้งนี้ มีผู้ที่มีส่วนเกี่ยวข้องเข้าร่วมการประชุม ประกอบด้วย ผู้บริหารด้านการประกันภัยรถยนต์ของบริษัทสมาชิก และผู้บริหารจากสำนักงาน คปภ. พร้อมด้วยสื่อมวลชน ซึ่งการจัดประชุมชี้แจงจะช่วยสร้างความเข้าใจในแนวทางการปฏิบัติทั้งในด้านการรับประกันภัย และการชดใช้ค่าสินไหมทดแทน รวมถึงภาพรวมโครงสร้างระบบฐานข้อมูลกลางด้านการประกันภัย (IBS) ของการประกันภัยรถยนต์ไฟฟ้าให้กับทุกภาคส่วนมีความเข้าใจที่ถูกต้องตรงกันและสามารถนำไปปฏิบัติได้อย่างถูกต้อง ซึ่งจะช่วยสร้างความเชื่อมั่นให้กับผู้ขับขี่รถยนต์ไฟฟ้าและลดข้อพิพาทลงได้